Worüber Sie in diesem Artikel lesen:

- Was ist ein Mikrokredit und wer braucht ihn?

- Wer vergibt Mikrokredite und wie funktioniert das?

- Helfen Mikrokredite den Armen tatsächlich nachhaltig?

- Das ganzheitliche KOPEME Konzept: Kredite, Versicherung und Sparplan gehören zusammen!

- Unser Mission Investment: Das Engagement der Louis Leitz Stiftung

- Das Projekt: Trainingsseminare zu Moringa und anderen Naturheilpflanzen

Was ist ein Mikrokredit und wer braucht ihn?

Mikrokredite sollen in der Regel dem Aufbau, bzw. der Erweiterung eines kleinen Gewerbes in einem Schwellen- oder Entwicklungsland dienen. Ein Mikrokredit ist immer ein auf Zeit vergebener Kredit, den die oder der Kreditnehmer zuzüglich Zinsen zurückzuzahlen hat. Mikrokredite sind für arme Menschen, die keinen Zugang zu kommerziellen Bankkrediten haben, oft die einzige Möglichkeit, Startkapital zu bekommen. Ohne eine minimale Kapitalausstattung ist es Ihnen aber unmöglich, sich und ihre Geschäftsidee oder ihr bestehendes Kleinstunternehmen aus der Marginalität (lediglich Überlebenssicherung in absoluter Armut) in die wirtschaftliche Stabilität zu bringen.

Wer vergibt Mikrokredite und wie funktioniert das?

Die Vergabe von informellen Kleinstkrediten an Verwandte hat Tradition und ist vor allem im ländlichen Raum erfolgreich.

Die Vergabe von Kleinstkrediten in großem Ausmaß durch internationale und nationale Organisationen als Maßnahme der Armutsbekämpfung ist dagegen eine Errungenschaft des letzten Jahrzehnts. Diese Idee geht zurück auf Muhammad Yunus, der in seiner Heimat Bangladesch das Mikrokreditwesen erfand und dafür im Jahr 2006 den Friedensnobelpreis erhielt. Seit Beginn des Jahrzehnts wurden in den Entwicklungsländern über 3.000 Mikrofinanzierungsinstitutionen eingerichtet.

Mikrokredite werden typischerweise als Gruppenkredit oder als Individualkredit vergeben – erstere erhöhen je nach Ausgestaltung das Risiko des einzelnen Kreditnehmers, letztere bergen das höhere Ausfallrisiko für das Mikrofinanzinstitut.

mehr lesen…

Helfen Mikrokredite den Armen tatsächlich nachhaltig?

Mikrokredite helfen den Armen, heißt es. Sie können damit ihr Schicksal selbst in die Hand nehmen und eine Existenz aufbauen.

Kritiker führen dagegen ins Feld, dass Mikrokredite nicht den Armen, sondern dem globalen Finanzkapital dienen. Zwischenzeitlich sind die Deutsche Bank, ABN Amro, Morgan Stanley, Citibank und Credit Suisse in das große Geschäft eingestiegen. Mikrokredite sind in den Augen ihrer Kritiker kein Akt der Menschlichkeit, sondern das Konzentrat neoliberaler Entwicklungspolitik: Die hohe Staatsverschuldung der armen Länder wird auf das Individuum ausgeweitet.

Das Zinsniveau liegt bei Mikrokrediten vergleichsweise hoch, die Kreditnehmer haben per se keine Rücklagen, auf die sie zurückgreifen können und leben in prekären Verhältnissen: Ihre finanziellen Mittel reichen oft nicht für alle Grundbedürfnisse aus und sie und ihre Familien sind vielen, u.a. gesundheitlichen Risiken ausgesetzt. Damit einhergehend kann es dazu kommen, dass Kreditnehmer ihre Rückzahlungen nicht (komplett) leisten können, und gezwungen sind, weitere Kredite aufzunehmen. Es gibt Untersuchungen, die zu dem Schluss kommen, dass nur 5% der Kreditnehmer langfristig von den Darlehen profitieren.

mehr lesen…

Das ganzheitliche KOPEME Mikrokreditkonzept

Die KOPEME Group vergibt Mikrokredite in Form von Gruppenkrediten. Der Kredit wird so dimensioniert, dass bei vorsichtiger Kalkulation der Kapitaldienst (Kreditzins und Tilgung) durch die unternehmerischen Aktivitäten des Kreditnehmers gedeckt werden sollte. Der Kreditvergabe geht eine mindestens dreimonatige Schulungsphase voraus, in der die Teilnehmer in wöchentlichen Treffen zusammenkommen und von KOPEME Mitarbeitern intensiv zu den Modalitäten von Kreditvergabe und -rückzahlung instruiert werden. Gleichzeitig finden Workshops zur Unternehmensgründung, zu Buchhaltung und Finanzierung statt. Die Service-Kosten der Kredite (25 %), die nicht mit normalen Zinsen gleichzusetzen sind, decken neben den Kosten für die Kapitalbeschaffung und die Verwaltung auch die aufwändige Vorbereitung der Kreditvergabe und die wöchentliche Begleitung während der Laufzeit ab (inkl. der Kosten für den Transport der Mitarbeiter zu den Dörfern).

Die Vergabe von Mikrokrediten als Gruppenkredit hat sich aus Sicht der KOPEME Group grundsätzlich bewährt, sie hat aber Nachteile mit gravierenden negativen Auswirkungen für die Gruppenmitglieder und schließlich auch für KOPEME als Kreditinstitut, wenn es zu einzelnen oder womöglich einer Kette von Zahlungsausfällen kommt (ein häufiger Grund für die Zahlungsschwierigkeiten sind Gesundheitsprobleme bis hin zu Todesfällen einzelner Kreditnehmer).

Die KOPEME Group setzt hier an zwei Stellen an:

(1) „Krankenversicherung“ mit der Karawane der Gesundheit

Gesundheitsvorsorge und die Mitgliedschaft in der Krankenversicherung sind für die Kreditnehmer der KOPEME Group mittlerweile verpflichtend und sorgen für eine erhebliche Verminderung der Krankheitsfälle. Allein die Anzahl der Todesfälle ist seit Einführung der obligatorischen Krankenversicherung drastisch zurückgegangen (vor diesem System über 60 Todesfälle p.a. bei ca. 3.000 Mikrofinanzkunden; jetzt 16-18 Todesfälle p.a. bei deutlich mehr als 6.000 Mikrofinanzkunden).

Die Krankenversicherung zahlt im Todesfall eines Kreditnehmers eine feste Summe aus. Diese dient der Kreditrückführung inkl. Zinsverpflichtung und der rudimentären Versorgung der Familie für eine kurze Zeit. Wer einmal in Deutschland mitbekommen hat, was es bedeutet, wenn der Haupternährer einer Familie krankheitsbedingt oder wegen eines plötzlichen Todes ausfällt, und zwar in persönlicher und materieller Hinsicht, kann ungefähr erahnen, welchen Segen diese Einrichtung den Menschen in Togo bringt (meist sprechen wir im Durchschnitt über drei bis vier Kinder in einer Familie!).

Ökonomisch rechnet sich die Karawane der Gesundheit in sich sehr gut. Gleichzeitig werden die Kreditausfälle wesentlich minimiert.

(2) Obligatorisches Sparen und umgekehrtes Bausparkassensystem (oder Tilgungsaussetzung)

Ein durch die KOPEME Group vergebener Mikrokredit wird zunächst „tilgungsfrei“ gestellt. Konkret bedeutet dies, dass die Tilgungsraten auf ein Sonderkonto (Tilgungskonto) eingezahlt werden. Dieses Sonderkonto wird nach Ablauf der Kreditlaufzeit mit dem Kreditkonto verrechnet. Das Sonderkonto wird bis zu diesem Zeitpunkt mit einem Guthabenzins von 3,5 % p.a. verzinst. Das Kreditkonto wird mit 25 % p.a. als Zinskosten verzinst.

Der Kredit wird so dimensioniert, dass aus den Erträgen der unternehmerischen Aktivitäten des Kreditnehmers neben dem Kapitaldienst (Zinskosten und Tilgung) auch der Krankenkassenbeitrag (ca. 0,3 € pro Woche) und 25 % der Tilgungsleistung als obligatorischer Mindestsparbeitrag (Mikro-Ersparnis) wöchentlich geleistet werden kann und geleistet wird. Leistet jeder in der Gruppe vereinbarungsgemäß bis zum Ende der Laufzeit seine Beiträge, so erhält jeder Einzelne der Gruppe mit Kreditablauf die 3,5 % Zinsen vom Sonderkonto und seine Sparbeiträge mit 3,5 % verzinst als Barguthaben ausgezahlt.

Werden Leistungen von Mikrofinanzkunden in einer Gruppe nicht erbracht, so werden zunächst die Zinsen auf den Sonderkonten zum Ausgleich herangezogen. Reicht dies nicht aus, so wird das Sparguthaben inklusive Verzinsung der jeweiligen Person zum Ausgleich herangezogen. Danach wird die Verzinsung der anderen Sparguthaben, dann die Sparguthaben der anderen Gruppenmitglieder zum Ausgleich herangezogen.

Im Ergebnis führt dieses System dazu, dass die Mikrofinanzkunden der KOPEME Bank (Kreditnehmer) genau berechnete Zahlungen leisten. Überraschende zusätzliche Zahlungen unterbleiben. Das System wird in dreimonatigen Schulungen erklärt, einschließlich des damit verbundenen Solidarprinzip und den damit einhergehenden Kosten. Auf der Grundlage dieser beidseitigen Akzeptanz wird dann das Kreditverhältnis eingegangen.

Aus Sicht der Mikrofinanzkunden sind die zusätzlichen Sparbeiträge zunächst Kosten für die Abdeckung der Lebensrisiken und wirtschaftlichen Risiken in Togo (die jeden gleichermaßen treffen können). Überraschungen gibt es allenfalls in positiver Hinsicht, weil im Optimum nach Beendigung des Kredites die Sparbeiträge inklusive aller Zinsen ausgezahlt werden. Der Großteil der Gruppen erlebt dieses Optimum, zumindest aber die Auszahlung der eigenen Sparbeiträge inklusive der hierauf verdienten Zinsen.

Obwohl auch die KOPEME Group Ausfallquoten für die einzelnen Mikrofinanzkunden zu verzeichnen hat, die im afrikanischen Durchschnitt liegen (also Ausfallquoten, die in einem bis zu zweistelligen %-Bereich liegen), hat die KOPEME Group im Vergleich zu vielen anderen afrikanischen Mikrofinanzinstituten mit diesem System bislang jeden Kredit zurück erhalten. Lediglich die geplanten Zinserträge sind in einem kleinen, zu vernachlässigenden Umfang im Ist gemindert (< 5 % des geplanten Zinsertrages über alle Jahre) realisiert worden.

Oder anders formuliert: Die KOPEME Group hat 100 % Kreditrückzahlungsquote und deutlich über 95 % der geplanten Zinserträge, so André Marius Le Prince, WLP GmbH Wirtschaftsprüfungsgesellschaft in Hamburg.

Unser Mission Investment: Das Engagement der Louis Leitz Stiftung

Trotz der Kritik am modernen Mikrofinanzwesen hat sich die Louis Leitz Stiftung vor dem Hintergrund des besonderen Mikrokreditkonzepts von KOPEME und der hohen Transparenz, die KOPEME uns bietet, entschieden, zur Finanzierung der KOPEME Group ein „Mission Investment“ einzugehen. Ein Stifter stellte speziell für diesen Zweck ein entsprechendes Darlehen bereit.

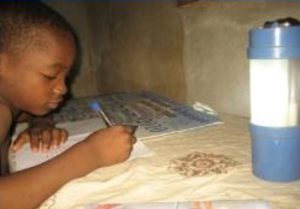

Zusammen mit der African Social Business e.G. in Hamburg wurde ein Investitionsvehikel geschaffen, das der Louis Leitz Stiftung 2013 ihr „Mission Investment“ ermöglichte. Überzeugend ist für uns der ganzheitliche Ansatz der Kopeme Social Business S.A.R.L., die nicht nur Mikrokredite vergibt, sondern damit auch Sparbeiträge, Versicherungen, Gesundheit, Hausbau, Solarenergie, Transport und Bildung verbindet.

Das Investment wurde für den Hausbau und die Erweiterung der Mikrokredit-Basis verwendet. Die Hälfte der Zinserträge aus diesem gemeinnützigen Investment nutzt die Louis Leitz Stiftung zur Förderung spezieller KOPEME-Vorhaben, die andere Hälfte fließt in das allgemeine Förderbudget.

Das Projekt: Trainingsseminare zu Moringa und anderen Naturheilpflanzen

Im Milleniumsdorf Gnivé führt die KOPEME Group regelmäßig Trainings und Seminare durch. Die Louis Leitz Stiftung fördert aus den Erträgen des Mission Investments die Schulung von jährlich 20 Vertretern der Mikrofinanzgruppen im Umgang mit Moringa oleifera (indischer Meerrettichbaum), Artemisia annua (einjähriger Beifuß) und anderen Naturheilpflanzen. Die Teilnehmer wirken in ihren Heimatdörfern als Multiplikatoren; auf diese Rolle werden sie in den Trainings speziell vorbereitet und durch anschließende Dorfbesuche begleitet.

Durch den Anbau, die Verarbeitung und Vermarktung der Naturheilpflanzen werden zum einen Einkommensmöglichkeiten für die KOPEME Mitglieder geschaffen, gleichzeitig wird durch die Bereitstellung dieser Produkte auf dem lokalen Markt die Verbesserung der Ernährungssituation in der gesamten Region angestrebt.